Leverage financiar: Ce este pentru, tipuri și exemple

Pârghia financiară este gradul în care o companie utilizează banii pe care i-au împrumutat, cum ar fi datoriile și acțiunile preferate. Se referă la contractarea datoriilor pentru achiziționarea de active suplimentare. Cea mai mare datorie financiară pe care o utilizează o companie, cu atât este mai mare ponderea financiară a acesteia.

Pe măsură ce o companie își crește datoria și acțiunile preferențiale din cauza efectului de levier financiar, sumele de plată a dobânzii sunt majorate, ceea ce afectează negativ câștigurile pe acțiune. Ca urmare, crește riscul de returnare a capitalului pentru acționari.

Compania trebuie să ia în considerare structura sa optimă de capital atunci când ia decizii de finanțare; astfel puteți garanta că orice creștere a datoriei va crește valoarea acesteia. Cu pârghia financiară, mai mulți bani sunt investiți decât aveți, și puteți obține mai multe profituri (sau mai multe pierderi) decât dacă se investește doar capitalul disponibil.

Companiile cu pârghie ridicată sunt considerate a fi în pericol de faliment dacă, din anumite motive, nu pot plăti datoriile, ceea ce ar putea crea dificultăți în obținerea de noi împrumuturi în viitor.

Pentru ce este?

Levierul financiar reprezintă măsura în care o companie utilizează bani împrumutați. De asemenea, aceasta evaluează solvabilitatea societății și structura ei de capital.

Analizând nivelul existent al datoriei este un factor important pe care creditorii îl ia în considerare atunci când o societate dorește să solicite un împrumut suplimentar.

Având un nivel ridicat de pârghie în structura capitalului unei companii poate fi riscant, dar oferă și avantaje. Este benefică în perioadele în care compania profită, pe măsură ce crește.

Pe de altă parte, o companie cu o pondere ridicată va avea probleme dacă va avea o scădere a rentabilității. Este posibil să aveți un risc de neplată mai mare decât o societate care nu exercită o pârghie sau o pârghie mai mică în aceeași situație. În esență, efectul de levier adaugă riscuri, dar, de asemenea, creează o recompensă dacă lucrurile merg bine.

Când este folosit?

O companie achiziționează datorii pentru a cumpăra active specifice. Aceasta este cunoscută sub denumirea de "împrumuturi garantate cu active" și este foarte frecventă în domeniul imobiliar și achiziționarea de active fixe, cum ar fi imobilizările corporale.

Investitorii de capital decid să împrumute bani pentru a-și valorifica portofoliul de investiții.

O persoană își utilizează economiile atunci când cumpără o casă și decide să împrumute bani pentru a finanța o parte din preț cu o datorie ipotecară. Dacă proprietatea este revândută la o valoare mai mare, se obține un profit.

Proprietarii de capital ai companiilor își valorifică investițiile prin faptul că întreprinderea le împrumută o parte din finanțarea de care au nevoie.

Cu cât este mai mult împrumutat, cu atât mai puțin capital este necesar, astfel încât orice câștig sau pierdere să fie împărțită între o bază mai mică și, prin urmare, profitul sau pierderea generată este proporțional mai mare.

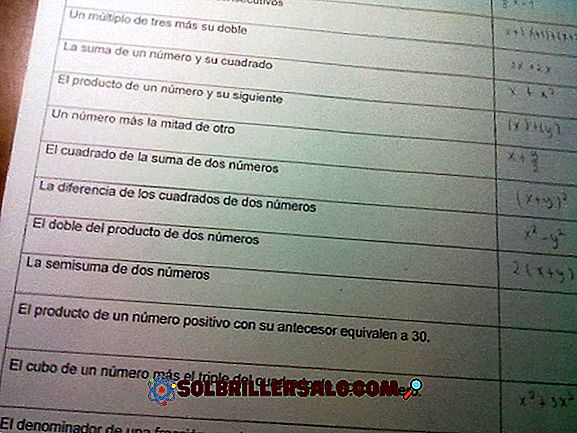

Tipuri de levier

Pârghie operațională

Aceasta se referă la procentul de costuri fixe în ceea ce privește costurile variabile. Prin utilizarea costurilor fixe, compania poate mări efectul unei modificări a vânzărilor asupra modificării profitului operațional.

Prin urmare, pârghia operațională se numește abilitatea societății de a utiliza costurile fixe de operare pentru a mări efectele schimbărilor de vânzări asupra profitului operațional.

Este interesant faptul că o modificare a volumului vânzărilor conduce la o schimbare proporțională a profitului operațional al unei societăți, datorită capacității companiei de a utiliza costuri de exploatare fixe.

O companie care are o pârghie operațională ridicată va avea o mare parte din costurile fixe în operațiunile sale și este o companie cu capital intens.

Un scenariu negativ pentru acest tip de companie ar fi atunci când costurile fixe ridicate nu sunt acoperite de profiturile datorate unei scăderi a cererii pentru produs. Un exemplu de afacere intensă în capitală este o fabrică de mașini.

Leverage financiar

Se referă la valoarea datoriilor pe care o companie le utilizează pentru a-și finanța operațiunile.

Utilizarea fondurilor împrumutate în loc de fondurile de capital poate îmbunătăți efectiv randamentul societății pe capital și câștigurile pe acțiune, cu condiția ca creșterea profitului să fie mai mare decât dobânda plătită pentru împrumuturi.

Cu toate acestea, utilizarea excesivă a finanțării poate duce la faliment și faliment.

Leverage combinat

Se referă la combinarea utilizării efectului de levier operațional cu efectul de levier financiar.

Ambele pârghii se referă la costurile fixe. Dacă acestea sunt combinate, veți obține riscul total al unei companii, care este asociat cu efectul total de pârghie sau cu efectul de levier combinat al companiei.

Abilitatea companiei de a acoperi suma costurilor fixe operaționale și financiare se numește efect de combinare.

exemplu

Să presupunem că doriți să cumpărați acțiuni ale unei companii și să-i faceți un cont cu 10.000 de dolari. Acțiunile au un preț de 1 USD pe acțiune, astfel încât să puteți cumpăra 10.000 de acțiuni.

Ulterior, 10.000 de acțiuni sunt cumpărate la 1 USD. După un timp, acțiunile acestei companii își plasează prețul la 1, 5 dolari pe acțiune; din acest motiv, se decide să vândă 10.000 de acțiuni pentru suma totală de 15.000 de dolari.

La sfârșitul operațiunii, suma de 5000 USD a fost câștigată cu o investiție de 10.000 $; adică, a fost obținut un randament de 50%.

Acum putem analiza următorul scenariu pentru a ști ce s-ar fi întâmplat dacă am fi decis să realizăm un efect financiar:

Scenariu cu pârghie financiară

Să presupunem că, prin împrumuturi de la bancă, a fost obținut un credit de 90.000 $; prin urmare, poti cumpara 100 000 de actiuni pentru 100.000 de dolari. Dupa ceva timp, actiunile acestei companii se situeaza la 1.5 dolari pe actiune, deci este decis sa vindem 100.000 de actiuni in valoare totala de 150.000 $.

Cu acele 150.000 de dolari, creditul solicitat de 90.000 $ este plătit, plus 10.000 $ în interes. La sfârșitul operațiunii aveți: 150 000 - 90 000 - 10 000 = 50 000 USD

Dacă nu țineți cont de suma inițială pe care ați avut-o de 10.000 de dolari, aveți un beneficiu de 40.000 de dolari, adică un profit de 400%.

Pe de altă parte, dacă acțiunile, în loc să crească până la 1, 5 dolari, ar fi scăzut la 0, 5 dolari, atunci ar exista 100 000 de acțiuni în valoare de 50 000 de dolari, care nici măcar nu ar fi capabil să facă față 90 000 de dolari împrumut plus dobânda de 10.000 $.

În cele din urmă s-ar termina fără bani și cu o datorie de 50.000 de dolari; adică o pierdere de 60.000 de dolari. Dacă nu ar fi împrumutat bani și stocul ar fi scăzut, doar 5.000 de dolari ar fi fost pierduți.